- عرضه Tether برای اولین بار از ماه مه 2022 برای اولین بار از 80B دلار برخورد می کند - رقبای Stablecoin Stumble

- اشتباهات رایج در بورس

- گزینه های دودویی ربات آلبانی

- زمان مناسب برای خرید و فروش جفت ارز

- نمودار هاشکات بیت کوینکاش

- دارایی های دیجیتال مجازی در مقابل ارز دیجیتال

- شاخص حرکت تصادفی

- تفاوت بین ETF ها ، صندوق های متقابل و صندوق های فهرست چیست؟

- ارائه نمودار قاب زمانی

- در مورد استفاده از واژگان اشکال هندسی در طراحی الگوی زینتی

آخرین مطالب

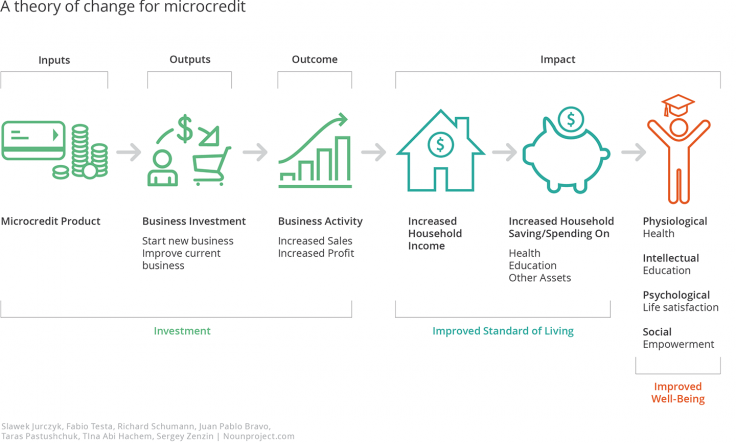

شواهد حاصل از ارزیابی های تصادفی در کشورهای کم درآمد و متوسط نشان می دهد که دادن وام های کوچک به شکل خرد ، منجر به تأثیرات تحول آمیز بر درآمد یا مصرف طولانی مدت نمی شود ، اما این به خانواده ها کمک می کند تا انتخاب های مالی را بهتر مدیریت کنند.

تقاضا برای بسیاری از محصولات خرد متوسط بود. مردم اغلب به جای سرمایه گذاری های کارآفرینی از بودجه برای مصرف استفاده می کردند ، و این نشان می دهد که بازده غیر کارآفرینی بالایی به اعتبار وجود دارد. نوآوری ها برای هدف قرار دادن کارآفرینان با پتانسیل بالا و ارائه محصولات وام دهی انعطاف پذیر ممکن است منجر به سرمایه گذاری های کارآفرینی با بازده بالا شود.

خلاصه

بسیاری از سیاست گذاران به عنوان یک مسیر بالقوه از فقر به کارآفرینی علاقه مند هستند ، و چندین مطالعه اخیر نشان می دهد که کارآفرینان در مقیاس کوچک به سرمایه گذاری های باز برگشتی دسترسی دارند [1] [2] [3]. با این حال ، خانواده های کم درآمد از نظر تاریخی دسترسی محدود به خدمات مالی مانند اعتبار ، پس انداز و محصولات بیمه ای دارند که می تواند منجر به افزایش سرمایه گذاری شود [4]فرصت های سرمایه گذاریاین دسترسی به اعتبار در سراسر جهان ، به طور معمول در قالب وام های تجاری کوچک با نرخ بهره نسبتاً زیاد و بازپرداخت وام های دو هفته ای فوری ، گسترش یافت. از سال 2013 ، 211 میلیون نفر در سراسر جهان تاکنون از یک موسسه خرد وام گرفته شده اند ، که از این تعداد 114 میلیون نفر در فقر شدید زندگی می کردند [4].

مروری بر هفت ارزیابی تصادفی در کشورهای کم درآمد و متوسط نشان داد که مدل ریزگرد سنتی سرمایه گذاری های بازپرداخت بالا را در بین فقرا تسهیل نمی کند یا منجر به نتایج تحول آمیز به طور متوسط برای درآمد یا مصرف طولانی مدت می شود.

تقاضا برای میکروسیتیت نسبت به بسیاری از طرفداران آن ادعا می کرد ، سرمایه گذاری در بیشتر موارد منجر به افزایش سود نمی شود و هیچ افزایش در درآمد متوسط خانوار وجود ندارد. با این حال ، میکروسرییت منجر به اثرات مضر گسترده ای نمی شود ، و این به خانوارها کمک می کند تا گزینه های مالی را بهتر مدیریت کنند [5] [6] [7] [8] [9] [10] [11] [12] [19]. اهداکنندگان با هدف حمایت از کاهش فقر نباید وام های خردی سنتی را تأمین مالی یا یارانه دهند ، بلکه باید در عوض از نوآوری ها در هدف قرار دادن ، طراحی محصول و محافظت از مصرف کننده پشتیبانی کنند.

چندین توضیح بالقوه برای تأثیر محدود میکروسری سنتی بر درآمد و مصرف طولانی مدت وجود دارد ، که این بینش سیاست و موارد بعدی به نوبه خود بررسی خواهد شد.

اول ، همه وام گیرندگان ممکن است دسترسی به فرصت های سرمایه گذاری با بازده بالا ندارند. در واقع ، وام های هدفمند وام گیرندگان خاص-کارآفرینان پتانسیل-برای افزایش درآمدها قول می دهند.

علاوه بر این ، بسیاری از وام گیرندگان به جای سرمایه گذاری از وام برای مصرف استفاده می کنند ، و این نشان می دهد که بازده های غیر مفاصل دیگری نیز به این محصولات وجود دارد.

MicroLoans همچنین تمایل به ارائه و گران قیمت برای وام گیرندگان کم درآمد دارد ، اگرچه نوآوری های محصول و بازار می تواند وام های کمتری را برای بانک ها آسانتر کند.

علاوه بر این ، وام ها ممکن است به روش هایی که باعث تسهیل سرمایه گذاری های با بازده بالا می شود ، ساخته نشوند. در این موارد ، تغییرات طراحی محصول برای رفع بهتر نیازهای پول نقد وام گیرندگان ممکن است کمک کند ، مانند تغییر در زمان بازپرداخت وام یا فرکانس.

سرانجام ، مسائل مربوط به مدیریت ریسک ممکن است تأثیر ریزگرد را محدود کند.

شواهد حامی

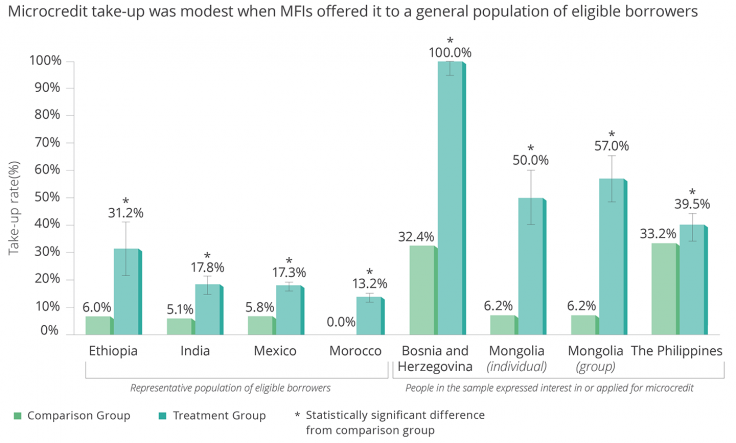

تقاضا برای محصولات خرد سنتی هنگام ارائه به یک جمعیت عمومی متوسط بود. در چهار مطالعه که مؤسسات ریزپردارده میکرولوها را به یک جمعیت عمومی ارائه می دادند ، از 13 تا 31 درصد [6] [7] [10] [11]. این بسیار پایین تر از آن بود که مؤسسات خردکار شریک زندگی در ابتدا پیش بینی کرده بودند. تقاضا در بین وام گیرنده هایی که قبلاً ابراز علاقه یا درخواست وام کرده بودند ، بیشتر بود ، از 40 تا 100 درصد [8] [9] [19]. این نتایج حاکی از آن است که میکروسیت سنتی ممکن است توسط برخی از وام گیرندگان بالقوه به عنوان یک محصول مفید درک شود [5] [6] [12].

دسترسی گسترده به اعتبار باعث شد برخی از کارآفرینان سرمایه گذاری بیشتری در مشاغل خود داشته باشند ، اما فقط مشاغل بزرگتر ، از قبل موجود یا در حال حاضر سودآور به سود بالاتری دست یافته اند [5] [6] [12]. در پنج کشور از هفت کشور ، دسترسی به اعتبار منجر به فعالیت بیشتر تجاری شد. این شامل نرخ بالاتر مالکیت مشاغل ، درآمد بیشتر مشاغل ، سرمایه گذاری بیشتر در تجارت و افزایش موجودی و دارایی [6] [7] [9] [10] [19].

با این حال ، این فعالیت ها فقط منجر به سود کسب و کار بالاتر به طور متوسط در مراکش شد ، جایی که سود به طور متوسط 22 درصد افزایش یافته است ، ناشی از افزایش سود در بین مشاغل بزرگتر و در بین وام گیرنده هایی که قبلاً دامداری کرده و دارای دام بودند [6]. در هند ، متوسط سود کسب و کار بیش از دو برابر مشاغل گروه مقایسه بود و این افزایش در بین سودآورترین مشاغل که قبل از دسترسی به میکروسری وجود داشته اند متمرکز شده است [10].

| نتیجه | بوسنی و هرزگوین | اتیوپی | هندوستان | مکزیک | مغولستان | مراکشی | وابسته به فیلیپین |

|---|---|---|---|---|---|---|---|

| مالکیت کسب و کار | ↑ | — | — | — | ↑ | — | — |

| درآمد | — | — | — | ↑ | — | ↑ | — |

| موجودی/ دارایی های تجاری | ↑ | اطلاعاتی وجود ندارد | ↑ | اطلاعاتی وجود ندارد | ↑ | ↑ | — |

| سرمایه گذاری تجاری/ هزینه | — | — | ↑ | ↑ | اطلاعاتی وجود ندارد | ↑ | ↓ |

| سود تجارت | — | — | — | — | — | ↑ | — |

| درآمد خانوار | — | — | — | — | — | — | — |

| هزینه/ مصرف خانواده | — | ↓ | — | ↓ | ↑ | — | — |

| بهزیستی اجتماعی | — | — | — | ↑ | — | — | ↓ |

توجه: فلش های سبز (قرمز) نشان دهنده تفاوتهای مثبت (منفی) در نتایج بین گروههای درمانی و مقایسه در سطح اطمینان 90 درصد یا بالاتر است ، خطوط هیچ تفاوت آماری معنی داری نشان نمی دهد. برای اطلاعات بیشتر قسمت زیر را مطالعه کنید.**

دسترسی به خرد ، اثرات مضر گسترده ای نداشت و در تصمیمات مالی خود آزادی بیشتری به خانوارها می داد. با این حال ، این باعث افزایش درآمد ، توانمندسازی زنان یا سرمایه گذاری در آموزش کودکان نمی شود. در هر هفت مطالعه ، محققان تأثیرات منفی بر استرس ، رضایت شغلی ، عملیات تجاری یا سطح درآمد پیدا نکردند [12]. شش مورد از هفت مطالعه ، روش هایی را نشان می دهد که میکروسری ها به وام گیرندگان کمک کردند تا زندگی مالی خود را بهتر کنترل کنند [6] [7] [8] [@] [10] [19].

به عنوان مثال ، صاحبان مشاغل در مراکش سود کسب و کار را افزایش دادند ، اما آنها همچنین درآمد دستمزد کار را 6. 7 درصد کاهش دادند ، به طور بالقوه به دلیل اینکه این یک منبع درآمد با ثبات کمتری بود [6]. در مکزیک ، زنان با دسترسی به خرد ، 1 درصد امتیاز کمتری داشتند که دارایی های خود را برای پرداخت بدهی ها (کاهش 20 درصدی) بفروشند [7]. در فیلیپین ، Micreditit به وام گیرندگان کمک کرد تا با ریسک بهتر مقابله کنند و روابط جامعه را تقویت کنند [8].

با این حال ، هیچ یک از هفت مطالعه به طور متوسط تأثیرات قابل توجهی در درآمد خانواده وام گیرندگان نشان ندادند [12]. در سه مورد از چهار مطالعه که توانمندسازی زنان را ارزیابی کرده اند ، دسترسی به میکروسریس هیچ تاثیری ندارد [6] [7] [10] [11]. در مکزیک ، جایی که Compartamos به عنوان بخشی از محصول خود بر توانمندسازی تأکید می کرد ، زنان از افزایش اندک در قدرت تصمیم گیری برخوردار بودند [7]. علاوه بر این ، شش مطالعه ای که تحصیلات کودکان را اندازه گیری می کند نیز هیچ تاثیری پیدا نکرد [6] [7] [9] [10] [11] [19] [12].

هدف قرار دادن افراد با پتانسیل بالا ممکن است تأثیر ریزگرد را افزایش دهد. در حالی که ریزگردهای سنتی به طور متوسط تأثیرات محدودی دارند ، برخی از وام گیرندگان از سرمایه گذاری در مشاغل خود بازده بالایی کسب کرده اند [12]. همانطور که در بالا ذکر شد ، این مورد برای مشاغل موجود ، بزرگتر یا سودآورتر در هند و مراکش [6] [10] [12] بود. تجزیه و تحلیل پیگیری از هفت ارزیابی خرد نشان داد که خانوارهایی که قبل از تأمین اعتبار به مشاغل کار می کردند ، مشاغل خود را گسترش داده و در نتیجه دسترسی به خرد ، میزان مصرف کل را افزایش می دهند [13].

ممکن است افراد بتوانند ظرفیت کارآفرینی را در خود یا دیگران در جامعه خود شناسایی کنند و ارائه دهندگان می توانند این اطلاعات را برای هدف قرار دادن بهتر مشتری های آینده نگر از آنها استفاده کنند. شواهد مالی نشان می دهد که وام گیرندگان با پتانسیل بالا که خود را به بازار اعتبار انتخاب می کنند (برای وام های طراحی شده برای کشاورزی). کمک های مالی هیچ تاثیری در سود به کشاورزانی که تصمیم به درخواست وام های کشاورزی نداشته اند ، تأثیر نمی گذارد ، اما کشاورزانی که متقاضی وام ها بودند ، تولیدی تر بودند و بازده بالاتری به سرمایه داشتند [14]. یک مطالعه در هند نشان داد که اعضای جامعه می توانند پیش بینی کنند که کدام کارآفرینان بازده بالایی را از طریق کمک هزینه نقدی به سرمایه دارند. جامعه بهتر از تجزیه و تحلیل داده های قابل مشاهده به تنهایی قادر به شناسایی کارآفرینان برتر بود [15].

پتانسیل MicureDit برای کاهش فقر ممکن است بیشتر باشد که اعتبار بهتر به مشتریانی که در واقع تحول پذیر هستند اختصاص یابد.

محصولات وام دهی انعطاف پذیر نیز ممکن است منجر به سرمایه گذاری های کارآفرینی با بازده بالاتر شود. در یک ارزیابی تصادفی در بنگال غربی ، هند ، محققان دریافتند که دادن دوره دو ماهه قبل از شروع بازپرداخت ، نرخ پیش فرض را از 2 درصد به 9 درصد افزایش داده است ، اما به آنها اجازه می دهد تا در مشاغل خود سرمایه گذاری بیشتری کنند و در نتیجه سود بالاتری داشته باشند وتقریباً 20 درصد درآمد بالاتر پس از سه سال [20].

آنها همچنین دریافتند که جابجایی از بازپرداختهای هفتگی به ماهانه بر نرخ بازپرداخت تأثیر نمی گذارد و استرس مالی مشتری را کاهش نمی دهد [21]. برای مشتریانی که کشاورز هستند ، خیاطی محصولات در زمینه های کشاورزی می تواند باعث افزایش و تأثیر اعتبار شود (به این بینش سیاست مراجعه کنید).

این می تواند دانستن دقیقاً چگونه وام گیرندگان از وام ها ، با پیامدهای مربوط به MFI و محققان ، چالش برانگیز باشد. از آنجا که بسیاری از مطالعات تمایل به اندازه گیری نتایج بعد از یک سال دارند ، می توان دقیقاً آنچه وام گیرندگان وام خود را صرف می کنند ، دشوار باشد. به عنوان مثال ، اگر سرمایه گذاری ها یک سال پس از پرداخت وام بالاتر باشد ، می توانیم استنباط کنیم - اما نمی توان یقین داشت - از وام اولیه برای افزایش سرمایه گذاری استفاده شد. برای درک بهتر نحوه استفاده وام گیرندگان از میکرولوها ، MFI و محققان باید اندکی پس از پرداخت وام داده های هزینه را جمع آوری کنند.

برای نشان دادن تفاوت بین استفاده از وام خود گزارش شده و داده های هزینه های کوتاه مدت ، یک مطالعه در فیلیپین چندین روش مختلف برای اندازه گیری نحوه هزینه وام ها دو هفته و دو ماه پس از پرداخت وام را مورد بررسی قرار داد و دریافت که از آنها برای سرمایه گذاری های تجاری استفاده شده استبشرهنگامی که مستقیماً در مورد چگونگی گذراندن وام های خود از آنها سؤال شد ، مردم احتمالاً با استفاده از وام برای مصرف خانواده گزارش می دهند و هنگام گزارش به بانک ، بدهی های خود را پرداخت می کنند. با این حال ، هنگام مقایسه این گزارش های خود با تجزیه و تحلیل هزینه های خانگی و تجاری ، محققان دریافتند که وام گیرندگان بیشتر از آنچه گزارش داده بودند صرف سرمایه گذاری می کردند ، و این نشان می دهد که داده های خود گزارش شده ممکن است همیشه استفاده از بودجه را به طور دقیق ضبط نکنند [16].

برخی از وام گیرندگان به جای سرمایه گذاری از میکرولوها برای مصرف و/یا کاهش ریسک استفاده می کنند و نشان می دهد که بازده غیر مأمورشی بالا به اعتبار وجود دارد. با وجود محدودیت های آنها ، داده های خود گزارش شده اغلب همه ما باید درک کنیم که چگونه وام گیرندگان از وام استفاده می کنند.

چهار مورد از هفت مطالعه خرد شامل داده های خود گزارش شده است که نشان می دهد برخی از افراد برای هزینه های غیر تجاری وام گرفته شده اند [6] [@] [10] [11] [12].

برخی از وام گیرندگان از استفاده از وام برای صافی مصرف (15 درصد در هند) یا خرید کالا (8. 5 درصد در بوسنی و هرزگوین و 15 درصد در هند) گزارش دادند [9] [10].

برخی دیگر از آن برای بازپرداخت سایر وام ها (30 درصد در هند) یا پرداخت هزینه تحصیل ، مراسم یا مصرف عمومی (9 درصد در اتیوپی) استفاده کردند [10] [11].

خانواده های کم درآمد با آن روبرو هستند که می تواند بازده سرمایه گذاری در تجارت را محدود کند [17].

علاوه بر این ، برخی از وام گیرندگان برای کاهش خطر از وام استفاده می کنند. به عنوان مثال ، در فیلیپین ، دسترسی به میکروسیتیت منجر به کاهش 3. 5 درصد در حفظ بیمه درمانی و کاهش 7. 9 درصد در نگه داشتن انواع دیگر بیمه ها شد ، نشان می دهد که از خرد برای بافر نوسانات در درآمد یا هزینه ها استفاده شده است [8]. یک ارزیابی در آفریقای جنوبی نشان داد که وام های مصرفی برای افراد با اعتبار و معتبر به وام گیرندگان کمک می کند تا با جذب شوک هایی که مانع از رسیدن آنها می شود ، شغل خود را حفظ کنند [18].

روی هم رفته ، این نتایج حاکی از آن است که وام گیرندگان ممکن است بازده شخصی بالایی برای استفاده از وام برای مصرف غیر تجاری یا اهداف کاهش خطر داشته باشند ، اگرچه این ممکن است تأثیر محدودی در کاهش فقر داشته باشد. وام گیرندگان برای استفاده از وام برای این اهداف ، حق بیمه را به صورت نرخ بهره بالا پرداخت می کنند. کاهش هزینه برای ارائه دهندگان و وام گیرندگان ، این روش را به یک روش مقرون به صرفه تر برای وام گیرندگان برای تأمین مالی هزینه های غیر تجاری تبدیل می کند (به کاهش هزینه وام به وام گیرندگان کم درآمد مراجعه کنید).

*حتی در سال 2014 ، تنها 9 درصد از بزرگسالان در کشورهای در حال توسعه از وام از یک موسسه مالی در سال گذشته خبر دادند ، در مقایسه با 18 درصد از بزرگسالان در کشورهای OECD. در همین حال ، بیش از نیمی از خانوارها در فقیرترین 40 درصد در سطح جهان برای ایجاد پس انداز حساب بانکی ندارند.

** اتیوپی: در حالی که هیچ یک از نتایج کسب و کار فردی تأثیر مثبتی نشان نداد ، یک شاخص نتایج تجاری ترکیبی انجام داد. کاهش هزینه ها و مصرف خانواده به عنوان افزایش ناامنی غذایی اندازه گیری می شود. هند: افزایش دارایی ها فقط پس از 3. 5 سال رخ داده است ، در حالی که افزایش موجودی ها فقط پس از 1. 5 سال رخ داده است. مکزیک: هزینه های خانوار به عنوان ارزش دارایی های خریداری شده در دو سال گذشته اندازه گیری می شود. بهزیستی اجتماعی به عنوان ترکیبی از نتایج توانمندسازی زنان و اعتماد به مردم اندازه گیری می شود. مغولستان (گروه): دارایی های تجاری اندازه گیری شده به عنوان شاخص دارایی های ذکر شده افزایش یافته است ، در حالی که دارایی های اندازه گیری شده به عنوان سهام پولی اندازه گیری نمی شوند. مراکش: افزایش در فروش ترکیبی تجارت و مصرف خانه ، افزایش هزینه های تجاری و تغییر در سرمایه گذاری وجود دارد. فیلیپین: کاهش تعداد مشاغل و تعداد کارمندان پرداخت شده کاهش یافته است. هزینه/مصرف خانوار به عنوان تغییر در هزینه ها و کیفیت مواد غذایی اندازه گیری شد. یک شاخص بهزیستی اجتماعی ترکیبی اثر منفی را نشان داد.

مقالات آموزش فارکس...برچسب : نویسنده : بهزاد فراهانی بازدید : 44

آرشیو مطالب

لینک دوستان

- کرم سفید کننده وا

- دانلود آهنگ جدید

- خرید گوشی

- فرش کاشان

- بازار اجتماعی رایج

- خرید لایسنس نود 32

- هاست ایمیل

- خرید بانه

- خرید بک لینک

- کلاه کاسکت

- موزیک باران

- دانلود آهنگ جدید

- ازن ژنراتور

- نمایندگی شیائومی مشهد

- مشاوره حقوقی تلفنی با وکیل

- کرم سفید کننده واژن

- اگهی استخدام کارپ

- دانلود فیلم

- آرشیو مطالب

- فرش مسجد

- دعا

- لیزر موهای زائد

- رنگ مو

- شارژ