- عرضه Tether برای اولین بار از ماه مه 2022 برای اولین بار از 80B دلار برخورد می کند - رقبای Stablecoin Stumble

- اشتباهات رایج در بورس

- گزینه های دودویی ربات آلبانی

- زمان مناسب برای خرید و فروش جفت ارز

- نمودار هاشکات بیت کوینکاش

- دارایی های دیجیتال مجازی در مقابل ارز دیجیتال

- شاخص حرکت تصادفی

- تفاوت بین ETF ها ، صندوق های متقابل و صندوق های فهرست چیست؟

- ارائه نمودار قاب زمانی

- در مورد استفاده از واژگان اشکال هندسی در طراحی الگوی زینتی

آخرین مطالب

چگونه ثروتمند شوید: هرگز برای سرمایه گذاری در سرمایه گذاری های خود خیلی دیر نیست و سن 25 سال ممکن است بهترین گزینه شما باشد.

تصویر بازنمایی: عکس: پیکابای

نحوه ثروتمند شدن: ما ممکن است تصمیم بگیریم که در سنین کودکی شغل بگیریم ، بیایید بگوییم 20 یا 21. در این سن ، ما نه تنها بالغ و ماهر هستیم ، بلکه از نظر پول ، تجربه و همچنین قدرت مغز نیز توانایی بالاتری داریم. هیچ وقت دیر نیست که بتوانید سرمایه گذاری های خود را کسب کنید ، و سن 25 سال ممکن است بهترین گزینه شما باشد. دلایل زیادی برای سرمایه گذاری وجود دارد و بزرگترین یکی از آنها این است که بعداً در زندگی در یک بحران پول گرفتار شوید.

همیشه راه هایی برای کسب درآمد برای تحقق رویاها مانند خرید خانه یا وسیله نقلیه مورد علاقه خود وجود دارد. این خواسته ها را می توان با سرمایه گذاری در سهام برآورده کرد. شکی نیست که بورس سهام ماشین آلات درآمدزایی است. با این حال ، بازارهای سهام ممکن است جلال خود را داشته باشند ، اما آنها همچنین خطرات خاص خود را دارند زیرا بدون هیچ گونه تضمینی برای ایجاد سود برای شما به وجود می آیند. اگر جزو ریسک پذیر نیستید و می خواهید یک سرمایه گذاری ایمن و ایمن در آینده داشته باشید ، گزینه های دیگری نیز وجود دارد. اقتصاد هند بسیار گسترده است ، و یک ابزار سرمایه گذاری بسته نرم افزاری وجود دارد که می تواند به شما در ایجاد درآمد بهتر کمک کند. یکی از آنها برنامه ریزی برای بازنشستگی است.

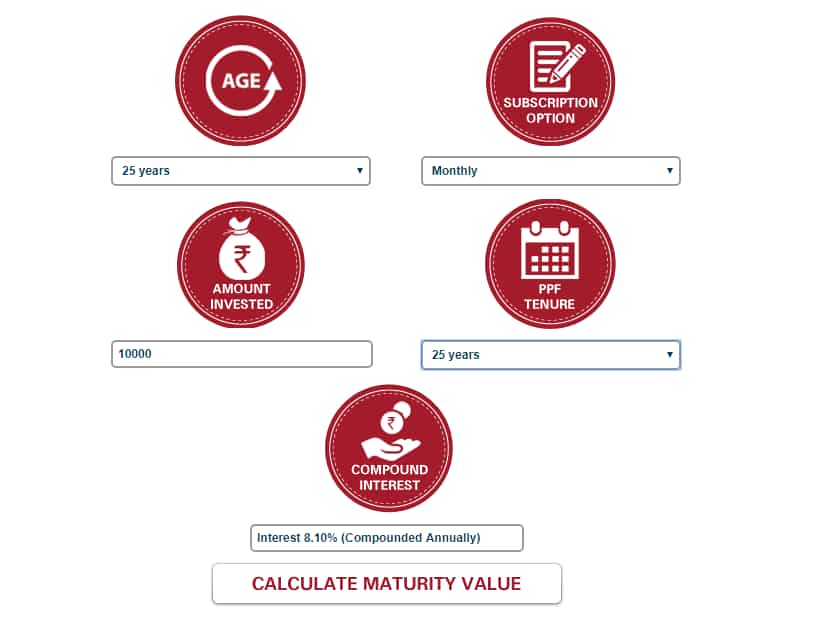

دو طرح دولتی ، یعنی صندوق ارائه دهنده عمومی (PPF) و طرح ملی بازنشستگی (NPS) وجود دارد که طرح های بدون دردسر هستند و نگرانی از درآمد را در مقایسه با نوسانات در سهام سهام از بین می برند. این دو طرح حتی در یک دوره زمانی خاص به شما بازده تضمینی می دهد. تمام کاری که شما باید انجام دهید این است که فقط بخش کمی از حقوق خود را سرمایه گذاری کنید. حدس بزن چی شده! اگر شروع به سرمایه گذاری 10،000 روپیه در هر ماه از 25 سالگی کنید ، حتی می توانید از این دو طرح تا کرور 1 روپیه درآمد کسب کنید. در اینجا چگونه است!

PPF

گفته می شود که PPF یک طرح پس انداز پس انداز مالیاتی است که توسط موسسه ملی پس انداز وزارت دارایی معرفی شده است. این به عموم مردم بسیار کمک کرده است. حتی کسانی که بیش از 15،000 روپیه درآمد ندارند ، می توانند در این طرح با حداقل مبلغ فقط 500 روپیه سرمایه گذاری کنند تا در دوره های آینده بزرگ کسب کنند. حداکثر سرمایه گذاری را می توان تا 1،50،000 روپیه انجام داد.

به طور کلی ، هدف PPF تأمین پس انداز در مقادیر اندک برای افراد است و به آنها کمک می کند تا عادت سرمایه گذاری را پرورش دهند.

سرمایه گذاری در PPF بسیار انعطاف پذیر است ، زیرا هیچ محدودیتی برای سرمایه گذاری چند بار وجود ندارد. با این حال ، مبلغ سرمایه گذاری می تواند متفاوت باشد و به انتخاب شما بستگی دارد.

می توان سرمایه گذاری PPF را با بانک مورد نظر پیوند داد و هر ماه اجازه می دهد مبلغ مشخصی کسر شود.

حداکثر بازده PPF حدود 8. 1 ٪ در سال است. یک دلیل مهم ، که PPF برجسته است این است که کاملاً بدون مالیات است و سالانه پول پیچیده می شود.

این بدان معنی است که شما هر سال با استفاده از علاقه مرکب ، از مبلغ مورد نظر خود قدردانی خواهید کرد.

با این حال ، PPF یک سرمایه گذاری کوتاه مدت نیست. این دوره 15 سال قفل دارد. اما در صورت نیاز به کمک های مالی ، می توانید از سال 7 خارج شوید. شما می توانید حساب PPF خود را بصورت آنلاین مدیریت کرده و از مبلغ تعادل خود پیگیری کنید.

اگر حساب PPF شما با یک بانک است ، تمام کاری که باید انجام دهید این است که به تسهیلات بانکی اینترنتی دسترسی داشته باشید. تمام کاری که شما باید انجام دهید این است که به سادگی وارد پورتال الکترونیکی خود شوید و رویه ها را دنبال کنید.

در صورتی که حساب شما با اداره پست باشد ، برای داشتن جزئیات حساب PPF خود باید به شعبه اداره پست مربوطه مراجعه کنید.

نرخ بهره در PPF با حداقل مانده حساب در حساب یک فرد بین 5 تا آخرین روز هر ماه محاسبه می شود. از این رو ، اگر قصد دارید هرگونه سپرده بزرگ را تهیه کنید ، قبل از 5 این کار را به یاد داشته باشید تا بتوانید بازده بالاتری کسب کنید.

باز کردن یک حساب PPF بسیار ساده است ، می توانید به بانکهای دولتی و خصوصی مانند SBI ، Bank of Baroda ، PNB ، HDFC Bank ، ICICI Bank و Axis Bank و غیره نزدیک شوید.

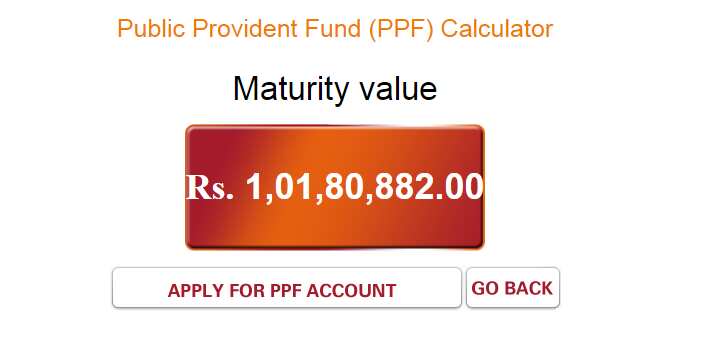

بازگشت به نحوه کسب درآمد تا کرور 1 روپیه از طریق PPF. بیایید بگوییم که شما هر ماه 25 سال دارید ، 10،000 روپیه واریز می کنید ، به نفع PPF 8. 10 ٪ و برای 25 سال آینده الگوی سرمایه گذاری را دنبال کنید. در سن 50 سالگی ، درآمد بازنشستگی شما حدود 1. 02 روپیه خواهد بود.

(منبع تصویر: ماشین حساب بانکی ICICI)

NPS

NPS یک طرح مشارکت است که توسط دولت هند آغاز شده است. این طرح گزینه های زیادی از گزینه های سرمایه گذاری را برای کارمندان ارائه می دهد. این از افراد در مورد جایی که آنها ثروت بازنشستگی خود را سرمایه گذاری می کنند ، پشتیبانی می کند.

هدف اصلی NPS کاهش بدهی های دولت در رابطه با بازنشستگی کل است ، در کنار تضمین شهروندان پس از بازنشستگی ، درآمد پایدار کسب می کنند. NPS یک کمک کننده برای افرادی است که نمی خواهند ریسک کنند و بازده مناسبی را برای سرمایه گذاری خود کسب کنند. هر کس می تواند یک حساب NPS را از سن 18 تا 60 سال شروع کند.

با معرفی ENP ها ، افتتاح این حساب این طرح آسان است - شما می توانید فقط در 30 دقیقه این کار را انجام دهید. تعداد حساب بازنشستگی دائمی منحصر به فرد (PRAN) در زمان پیوستن به هر مشترک تحت این طرح مجازات می شود. نه تنها این ، افراد به دو حساب اختصاص می یابد ، که در هر زمان معین به راحتی قابل دسترسی هستند.

می توان سرمایه گذاری خود را در NPS با حداقل مبلغ 500 روپیه در زمان باز کردن حساب آغاز کرد. لازم به ذکر است که وقتی مشترک به بازنشستگی می رسد ، حساب NPS بالغ می شود.

یک فرد می تواند 60 ٪ از بدنه را در سررسید خارج کند و 40 ٪ باقیمانده برای خرید سالیانه استفاده می شود.

NPS همچنین طبق بند 80C قانون مالیات بر درآمد ، مزایای مالیاتی را امکان پذیر می کند.

از آنجا که NPS پول مشترکین را در طیف گسترده ای از گزینه های سرمایه گذاری سرمایه گذاری می کند ، این طرح نرخ بهره خاصی ندارد. جالب اینجاست که NPS پتانسیل دارد تا نرخ بهره را در هر جایی بین 8 ٪ به سود 14 ٪ سود ارائه دهد - در هنگام در نظر گرفتن گزینه های سرمایه گذاری دیگر ، بسیار از طرف بالاتر است.

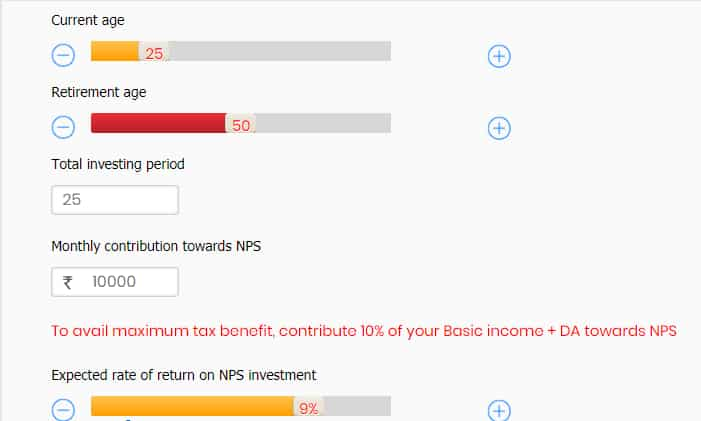

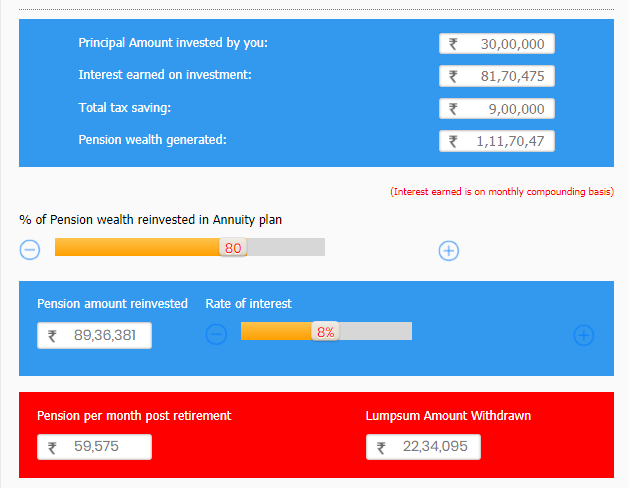

بیایید بگوییم ، در 25 سالگی ، شما برای یک دوره بازنشستگی 25 سالگی ، هر ماه 10،000 روپیه در NPS با نرخ بهره 9 ٪ نرخ بهره شروع کردید. این بدان معناست که شما حدود 25 سال در حدود 30 روپیه سرمایه گذاری کرده اید.

با این کار شما حدود 81. 70 روپیه به عنوان علاقه ایجاد کرده اید و ثروت بازنشستگی کلی شما در 11. 70 روپیه بود. از این مبلغ ، مالیات را تا 1. 80 روپیه پس انداز می کنید.

پس از دوره بازنشستگی ، اگر تصمیم دارید 60 ٪ از ثروت بازنشستگی خود را در برنامه سالیانه سرمایه گذاری کنید ، پس مستمری که سرمایه گذاری مجدد می شود ، 67. 02 روپیه است و بازنشستگی 50267 روپیه در هر ماه دریافت خواهید کرد.

(منبع تصویر: ماشین حساب صندوق بازنشستگی SBI)

مبلغ 40 درصدی که قبل از سرمایه گذاری مجدد آن را پس می گیرید ، به 44. 68 روپیه می رسد. هرچه درصد بیشتری برای سرمایه گذاری مجدد در برنامه سالانه از ثروت مستمری خود ارائه دهید ، بازنشستگی بالاتر شما دوره بازنشستگی را دریافت می کنید.

از این رو ، اگر شما در سن 25 سالگی هستید و به دنبال ایجاد بیشتر آینده خود هستید ، ممکن است بخواهید طرح های فوق را برای انتخاب بهتر در نظر بگیرید و بله ، بازنشستگی یک کروپاتی را بازنشسته کنید!

مقالات آموزش فارکس...برچسب : نویسنده : بهزاد فراهانی بازدید : 25